医疗机器人的发展可以追溯到 1985 年利用工业机器人辅助定位完成的神经外科 活检手术,首次将机器人技术与医学相结合,自此开启了医疗机器人的新纪元。医疗机器人属于高端医疗器械,具有高技术壁垒、高准入门槛、高附加值等特点。根据应用场景可以分为手术机器人、康复机器人、服务机器人、辅助机器人四类。

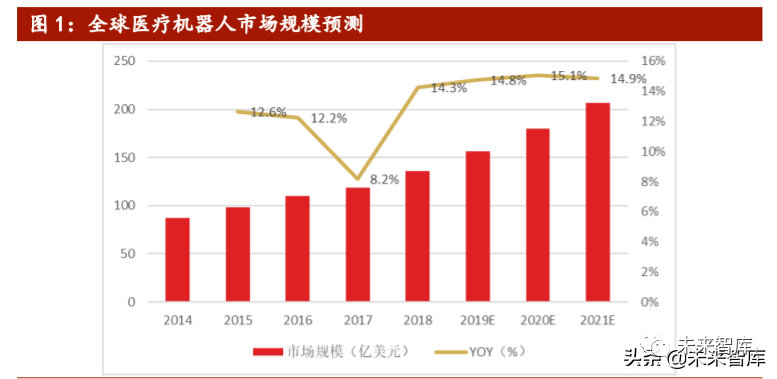

根据国际机器人联合会 IFR 数据,2018 年全球医疗机器人市场规模为136 亿美元,预计到 2021 年将会达到 207 亿美元。其中,手术机器人是其中规模最大的细分领域,根据普华永道预测,手术机器人市场在2021年将会达到 64.4亿美元。

1、中国医疗机器人企业崭露头角

医疗机器人的发展可以追溯到 1985 年利用工业机器人辅助定位完成的神经外科 活检手术,首次将机器人技术与医学相结合,自此开启了医疗机器人的新纪元。医疗机器人属于高端医疗器械,具有高技术壁垒、高准入门槛、高附加值等特点。根据应用场景可以分为手术机器人、康复机器人、服务机器人、辅助机器人四类。

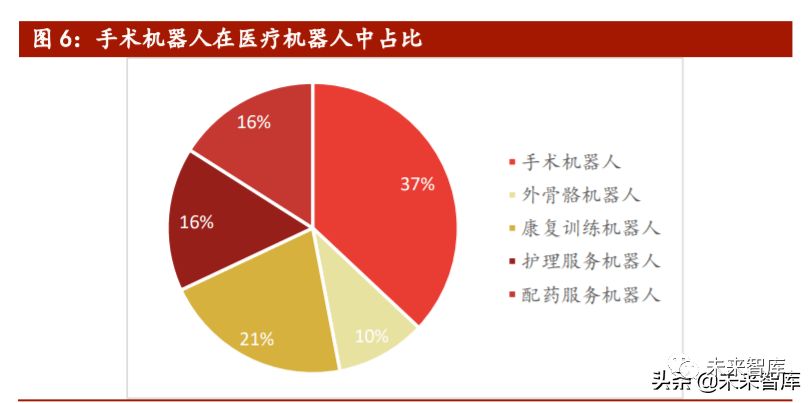

手术机器人是最主要的类别,占医疗机器人的 37%左右。手术机器人可以克服人 的生理局限,具有操作精度高、操作可重复性高、操作稳定性高等特点被用作高 精度要求的微创手术中,为患者带来显著临床获益。根据应用手术类型,手术机 器人可以细分为神经外科机器人、骨科机器人、腹腔镜机器人、血管介入机器人。

现阶段医疗机器人的发展以美国企业为引领,德国、日本、法国等国家紧跟其后。美国直觉外科公司(Intuitive Surgical)的达芬奇手术机器人是手术机器人的 代表,处于行业绝对垄断地位。在外骨骼机器人和远程医疗机器人领域,日本的 Cyberdyne 和 Honda Robotics 两家公司位于行业前列。在配药机器人和外骨骼 机器人领域,德国和以色列企业具有一定优势。美国凭借其精端科技在医疗机器 人领域以绝对优势领跑且在各个细分领域均占有重要地位,特别是直觉外科的达 芬奇手术系统,一度成为手术机器人的代名词,垄断腹腔镜机器人市场,以色列、 德国、法国、日本紧跟其后。以色列在包括骨科机器人、外骨骼机器人等多个领 域均有所建树,日本在陪伴机器人、外骨骼机器人领域处于领先地位,法国的Medtech 公司在神经外科和骨科机器人领域均占有一席之地。

与发达国家相比,我国医疗机器人产业起步较晚,尽管国内医疗布局机器人领域 的公司迅速增加,但大多处于发展初期。手术机器人与临床联系最密切、对精度 要求最高,因而技术壁垒最高而可能带来的临床获益最大,吸引了大量科研力量 汇聚于此,许多企业依托科研院所的先进技术成果进行产业化,骨科机器人、神 经外科机器人领域均有国产品牌获得医疗器械注册许可证,其中天智航的“天玑” 骨科机器人在国内骨科机器人市场占有率约为 76.9%(根据 2018 年数据粗算)。与手术机器人相比,其他细分领域的发展则更为初期,大多企业仍处于研发阶段:康复机器人市场 90%均为进口产品,国内产品市场渗透率较低;服务机器人则更 为初期,产业尚处于培育期。

2、 医疗机器人市场发展迅速,亚太地区成为新重心

随着数字化医疗的发展,全球医疗机器人发展迅猛、市场规模迅速扩大。根据国际机器人联合会 IFR 数据,2018 年全球医疗机器人市场规模为 136 亿美元,预 计到 2021 年将会达到 207 亿美元。其中,手术机器人是其中规模最大的细分领 域,根据普华永道预测,手术机器人市场在 2021 年将会达到 64.4 亿美元。

放眼全球,北美、欧洲和亚太地区是医疗机器人的主要市场。其中,北美市场较 为成熟,发达欧洲国家紧跟其后,亚太地区由于发展较晚仍处于初步阶段。与其 先进的研究水平和相对较长的研究历史一致,北美地区使用医疗机器人的比例远 高于其他地区,2016 年美国市场在全球医疗器械市场占比为 63%,而欧洲和亚太 地区分别为 25%、12%。以达芬奇手术机器人为例,根据直觉外科的数据,美国 和日本每两千万人口拥有 147 台、34 台。根据复星医药的数据,2019 年底中国 的达芬奇机器人保有量为 138 台,我国每两千万人口拥有达芬奇机器人数量仅约 为 2 台。

随着医疗机器人在美国市场的发展逐渐步入成熟期,市场重心逐渐向亚太地区转 移,亚太地区的医疗机器人装机量和承接手术量快速增长。其中,我国人口基数 大、手术市场需求大且医疗机器人起步晚、增长空间大。包括直觉外科、美敦力 旗下的 Mazor Robotics、捷迈邦美旗下的 MEDTECH 公司在内的国外机器人公司 均已布局中国市场。除了国外成熟产品瞄准中国市场,国内的机器人创业公司数 量也显著增加,2013 年~2016 年新增医疗机器人创业公司超过 100 家,公开披 露融资的公司超过 40 家,还有包括微创医疗在内的部分上市公司也将业务拓展到医疗机器人领域。

3、 骨科机器人是群英逐鹿的赛道

3.1 骨科机器人市场竞争分析

骨科机器人是手术机器人中发展较为成熟的一个分支领域,根据国际机器人联合 会(IFR)2014 年数据,全球范围内骨科手术机器人占手术机器人市场总额的 23%。骨科机器人的主要应用领域有:创伤骨科、脊柱外科和关节外科。不同于软组织 手术机器人领域中美国的直觉外科(达芬奇机器人系统)长期处于绝对垄断领域, 骨科机器人领域呈现出多强角力的局势,如以色列的 Mazor Robotics 公司、法 国的 MEDTECH 公司、美国的 MAKO plasty 公司等。

就应用场景而言,脊柱外科、关节外科和创伤复位领域手术机器人发展较为成熟, 然而骨折复位机器人的研发难度较大、研发进展相对缓慢,全球范围内还没有进 入临床应用的产品。英国 Smith & Nephew 公司、美国 MAKO plasty 公司、美国 Integrated Surgical Systems 公司在关节置换领域具有成熟的市场化产品,以 色列 Mazor Robotics 公司、法国 MEDTECH 公司、中国天智航医疗科技公司在脊 柱外科领域也都占据一席之地,韩国和德国也都在脊柱外科、创伤领域成功开发 出机器人原型系统并积极开展商业化转化。

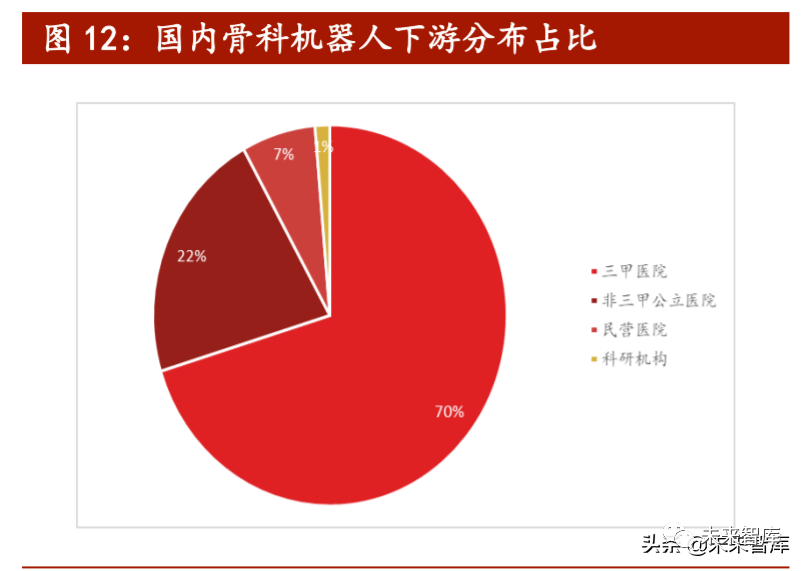

我国骨科手术机器人起步较晚,目前仍处于产业化初期。根据 Persistence Market Research 的统计,2018 年全球骨科机器人公司的营收大约为 10.37 亿美 元,每台骨科手术机器人的价格大约在 50~150 万美元,考虑到营收中部分来自 耗材采购收入,2018 年全球骨科机器人新增装机数约为 700~1000 台。而 2018 年我国骨科机器人新增装机量约为 26 台,仅占全球的不到 4%。由于骨科机器人 单价高且未纳入医保覆盖范围,引入医院主要以三甲医院和少量私立医院为主, 以天智航的天玑骨科导航机器人为例,在其覆盖的 74 家医疗机构中有 52 家为三 甲医院,占比超过 70%。我国骨科机器人的发展仍处于市场导入阶段,医生接受 度和市场渗透率有很大提高空间。

3.2 骨科机器人技术发展情况

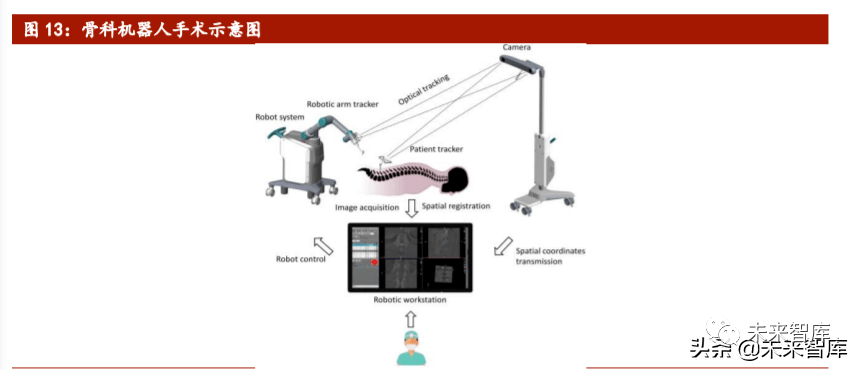

传统骨科手术主要依赖于医生经验和术中扫描影像,存在手术精度低风险高、创 伤大、恢复慢等问题。随着精准治疗的发展,许多手术告别开放式迎来创伤更小 的微创手术。然而由于骨骼系统结构复杂、毗邻重要血管和神经,对定位和操作 的精度要求极高,以传统的透视方法和人工操作难以实现骨科的微创手术。而骨 科机器人借助其高精度的影像导航系统进行最优化手术路径规划并通过高自由 度机械臂操作进行路径实现,从而实现骨科手术的微创化,具有提高手术成功率、 减小创伤、降低医生辐射等优点。

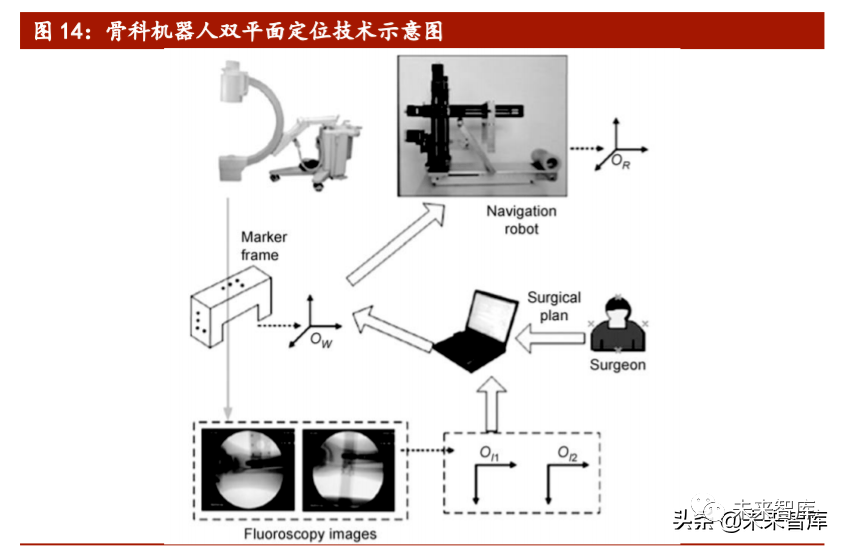

骨科机器人通常由主控台、机械臂和光学定位相机组成,通过“机械臂+导航”模式 实现光学导航下的机械臂实时定位和操作。具体流程如下:1)术前/术中获取患 者损伤部位的影像并上传到主控台完成识别,医生通过主控台规划手术路径设计;2)医生将机械臂拖动至术区后,机械臂按照规划好的手术路径进行精准定位, 并完成切割和/或植入;3)光学跟踪系统负责术中实时定位监测,对定位误差进 行实时动态调整,引导机械臂自动调整。

骨科手术机器人的核心技术主要体现在机械臂控制和导航定位两个方面:1)机 械臂控制。由于骨骼结构复杂、毗邻重要的血管和神经,且脊柱腔道内空间较小, 要求很高的手术操作精度,因此机器人手臂操作的精度是其关键衡量标准,也是 技术难点。目前骨科机器人操作精度在毫米甚至亚毫米级别。2)导航定位。由 于骨组织附着有皮肤、肌肉且处于较深处,手术中难以充分暴露,肉眼难以透视 以获取准确施术位置。传统手术需要借助术中多次 CT 扫描,通过结合图像、人 眼观察及医生经验才能确定手术位点,造成误差较大且对医生经验依赖较重。骨 科机器人需要通过术前/术中获得的待手术区的基准位置与手术器械所在的实时 位置进行比对和标定,从而实现对手术器械的追踪和导航。硬件配件作为工业部件, 其供应渠道已相对成熟,难点在于通过软件实现标志点的识别、不同坐标 系转换等关键功能。

目前,获得国内医疗器械注册证的骨科机器人企业有:1)脊柱外科领域:MazorRobotics 公司(以色列,被美敦力收购)、MEDTECH 公司(法国,被捷迈邦美收 购);2)关节外科领域:MAKO Surgical 公司(美国,被史赛克收购);3)创伤 骨科和脊柱外科:天智航医疗科技公司(中国)。其他在研、未获得注册证的国 内企业包括上海锋算、微创医疗机器人。

4、 典型公司分析

4.1 直觉外科公司分析 -达芬奇手术机器人

直觉外科(Intuitive Surgical Co.)创立于 1995 年,是一家专注于手术机器人 的创新型医疗器械公司。其主要产品 达芬奇外科手术机器人可以应用于心脏、前 列腺、胸腺等部位的软组织手术。达芬奇手术机器人于 2000 年获 FDA 批准上市, 成为首个获批上市的手术机器人,截止 2019 年底已在全球范围内完成装机 5582 台,是世界上应用最为广泛的手术机器人。

达芬奇手术机器人的开发可以追溯到上世纪 80 年代时斯坦福研究院(SRI)对于 远程操纵手术机器人的研究。SRI 研制出了一款原型机,获得了美国国防部的投 资。1994 年,作为 SRI 主任 Guidant 下属的 Frederic Moll 对 SRI 系统产生兴 趣,想要将该原型机商业化,但没有得到 SRI 的支持。1995 年,他和 John Freund 与 SRI 多次协商购买了原型机的知识产权,并成立了直觉外科。

公司将原型机命名为 Lenny 并进行测试和改进,最终版本即后来面世的达芬奇手 术机器人系统,于 1999 年在欧洲销售,2000 年获得 FDA 批准在美国上市,随后 适应症不断扩展,从最初的腹腔镜手术扩展到前列腺手术、胸腔镜手术、妇科手术。

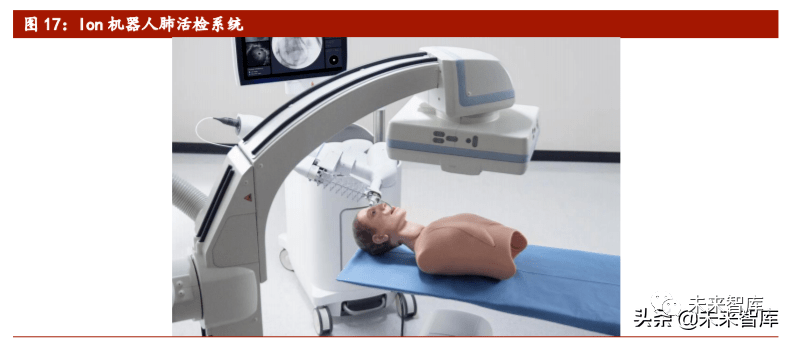

直觉外科持续性地进行高研发投入,对达芬奇系统进行不断更新换代,不仅推出了精度、灵活度、成像清晰度更高的达芬奇 Xi,还推出了性价比更高的达芬奇 X 和适用于狭窄手术范围的达芬奇 SP,形成了更全面的产品布局。此外,直觉外 科推出了 Ion 机器人肺活检系统,并于 2019 年 2 月获得 FDA 批准上市,该机器 人系统可以通过导管对肺部深层组织进行精确穿透和采样。根据直觉外科 2019 年年报披露,Ion 系统在 2019 年的销售量为 10 台,目前仍处于市场导入阶段。

达芬奇机器人系统主要由三部分组成:医生操作台、机械臂、成像系统,医生借助成像系统在操作台远程操作机械臂进行手术。具体来说,成像系统中的内窥镜 可以提供放大 10 倍以上的高清三位图像,通过操作台呈现给无菌区外的主刀医 生以及通过成像平台呈现给无菌区内的医生助理。主刀医生坐在无菌区外的操作 台上,利用主控制器和踏板来同步控制机械臂进行操作,达芬奇系统配备的 7 自 由度机械臂可以精准复刻主刀医生的操作,利用震颤过滤技术消除人手的抖动, 达到比人手更稳定、精确的操作。

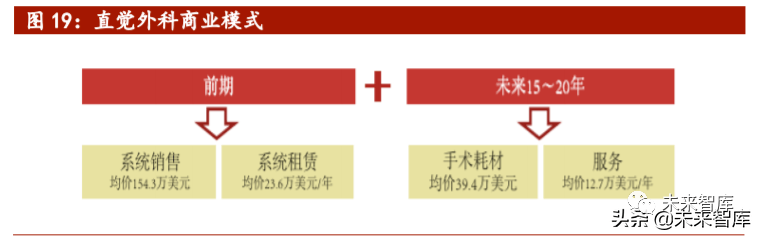

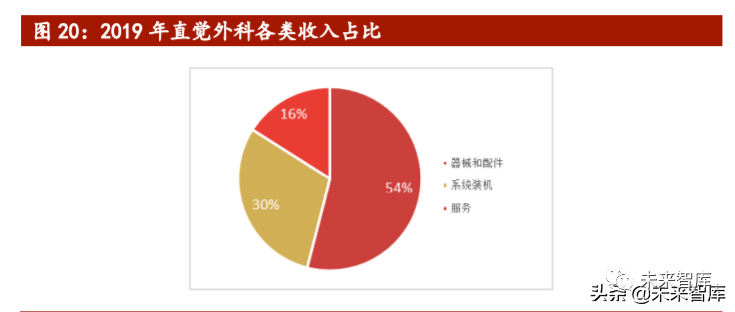

直觉外科的商业模式以达芬奇机器人销售、耗材销售和维护服务形成闭环,具备 可持续增长动力。新增装机量驱动了直觉外科驱动前期营业收入的增加,随着保 有量的提高,新增装机量趋于平稳甚至下降;而机械臂的强制更换规定为后期稳 定收入提供保障,随着保有量的增加、医生对于系统的熟悉和适应症拓展等导致 单机承接手术量的提高,机械臂更换频率增加。此外,与保有量紧密捆绑的服务 费用对营收有稳定贡献。

4.2 REWALK 外骨骼机器人—商业化前景黯淡

Rewalk 是来自以色列的一家创新型机器人科技公司,致力于研发、制造、销售 可穿戴外骨骼动力设备,旗下产品属于康复机器人的范畴。Rewalk 外骨骼机器 人的主要受众是因脊髓受损、中风等原因导致下肢瘫痪的患者。

Rewalk 创立于 2001 年,由 Amit Goffer 博士主导设计。1997 年 Amit Goffer 博 士因车祸导致四肢瘫痪,自身经历让 Amit Goffer 博士体会到瘫痪患者的痛苦并 决心帮助和自己一样的瘫痪患者重新站立、恢复行走。2001 年 Amit Goffer 博 士主导成立Argo医疗科技公司,也就是现在Rewalk的前身。公司核心产品ReWalk 在 2012 年获得 CE,进入欧盟市场;2014 年获得 FDA 认证,成为首个获得 FDA 批 准的外骨骼机器人系统。同年 9 月公司在纳斯达克上市。

目前公司旗下有两款产品:ReWalk Personal 及 Restore。ReWalk Personal 是 一种可穿戴的外骨骼机器人设备,可以使下肢瘫痪患者直立、行走、上下楼梯、 转弯等,于 2016 年获得 FDA 批准上市,目前已更新至 ReWalkTM Personal 6.0;Restore(ReStore™ Exo-Suit)是一种轻便的软性外服装置,用于因中风导致下 肢行动不便者进行康复训练,该产品于 2019 年 6 月获得 FDA 批准上市。

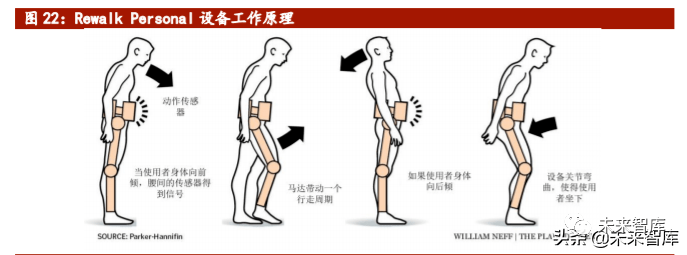

ReWalk Personal 系统是一个由电池供电的可穿戴式外骨骼设备,ReWalkPersonal 采用体感芯片,可以感知佩戴者重心的细微变化;ReWalk Personal 在 髋部和膝盖关节处安装有马达,可以帮助佩戴者行走。通过感知到佩戴者上半身 向前倾斜从而开启行走的第一步;反复移动的上半身可以使 ReWalk Personal 产 生一系列模仿腿部自然步态的动作,帮助佩戴者进行行走,并能够根据实际情况 控制步速。

ReStore 系统是一种类似于服装的柔软设计,可连接到轻便的腰包和机械缆线, 通过控制患者抬起患病腿的节奏帮助患者学习自然的步态。自然的步态周期有两 个关键阶段,即向前推进(PF)和离地间隙(DF),Restore 在这两个关键节点 为患者提供针对性的引导,帮助患者学习自然步态。Restore 的内置传感器可以 捕捉到佩戴者方向或速度的改变,及时进行调整以便和佩戴者保持绝对同步。该 设备还可以在步态训练过程中为物理治疗师提供大量数据,以帮助治疗师实时分 析优化患者治疗的策略。

不同于直觉外科后期收入的 50%以上来自达芬奇手术机器人配套耗材的收入, Rewalk 系列产品不需要定期更换耗材,公司的营收主要来自两款产品的销售、 租赁、维修、服务费用。因此,公司的主营产品收入主要取决于产品的销售量。由于 ReWalk 系列产品价格高昂,最新版本 ReWalk Personal 6.0 高达 7.7 万美 元,市场接受度低。公司希望可以由保险和政府基金为瘫痪者承担费用,从而实 现放量。目前,美国退伍军人事务部(VA,Department of Veterans Affairs)、 德国顶级保险公司 Techniker Krankenkasse 和 DAK-Gesundheit 已将 Rewalk personal 产品纳入保险覆盖范围。